NEWS Release

不動産の購入がなぜ相続税対策になるかというと、土地と建物の評価額が現金の場合と異なるためです。現金・預金・有価証券は時価(現在売買すると考えた時の値段)で評価されます。マンションなどの不動産は時価よりも低い路線価(市街地的形態を形成する地域の路線に面する宅地、1m当たりの評価額)・固定資産税評価額(固定資産を賦課するための基準となる評価額)で評価され、現金で相続する場合より評価が下がりやすく相続税も少なくすみます。

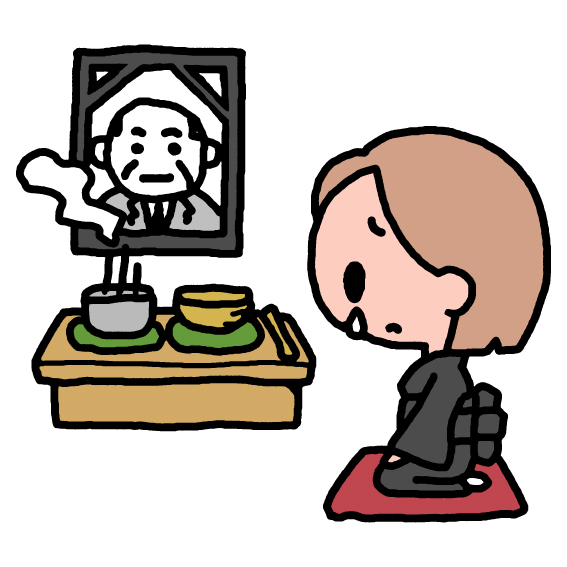

相続税の計算は ≪全ての財産―基礎控除額×相続税率≫ となります。まず、全ての財産には現金・預金・株・不動産・生命保険金(プラスの資産)などが含まれ、この評価額の合計から借金・税金・葬儀費用(マイナス資産)などを差し引いて算出します。不動産の相続の場合「建物評価額」「土地評価額」を計算する必要があります。

建物評価額は固定資産評価額を用いて算出します。一般的に建築費用の50%~70%ほどの評価になるようで、相続税対策になります。不動産投資で賃貸にしている場合は評価額が固定資産税評価額からさらに30%控除されます。

土地評価額は市街地なら路線価方式≪路線価(補正率反映)×土地面積≫で算出され一般的には実勢価格の70%~80%ほどの評価になることが多いようです。市街地以外では倍率方式≪固定資産税評価額×倍率≫で算出され、実勢価格の60%~70%ほどの評価が多いようです。また、貸家建付地(所有する土地に建築した家屋を他に貸し付けている)ならさらに評価額を20%ほど減らすことができます。さらに、小規模宅地の特例(住んでいた土地や事業をしていた土地に一定の要件を満たす場合)を利用すればさらに80%又は50%まで評価額を減額することができます。

基礎控除額は相続税がかからない最大の範囲ですが、2015年1月以降≪3,000万円+600万円×法廷相続人≫に改定され範囲が縮小されました。

相続税率は相続人の取得金額によって決まています。2015年に税率が引き上げられ、2億円から3億円までの財産に対する税率が45%に引き上げられ最高税率が55%に引き上げられました。影響を受けたのはかなりの富裕層だけですが今後も少しずつ上がっていく可能性はあります。

投資の対象で比較的容易なのがマンションです。管理や資金面を考えるとマンション1室が有利といえます。タワーマンションなら土地や建物の評価額を低く抑えられるのでより効果の高い相続対策になります。ただし、これから建築されるマンションは20階以上になると税負担も重くなるので気を付けましょう!

不動産投資には空室リスクや金利変動リスクに火災など多くのリスクもあります。物件を購入する際は、リスクの低さや収益性にもこだわって安定した資産運用ができる物件を選びましょう。